近一阶段,有关恒大的劲爆新闻占尽各大媒体头条,恒大不断开启朋友圈刷屏模式。相较于万科单一的“万宝股权之争”,恒大则显得更为多样性,不断变换的内容一直令人保持对其十足的新鲜感,持续创造多个世界纪录,颇有石破天惊之势。但就12月份,恒大连续两次斥巨资收购9个超大型项目,连创世界纪录;而后又传出恒大发行15亿美元的永久可转债;再接着就是恒大海花岛开盘当天吸引10万人到现场认筹,销售面积136万平方米,单日销售金额高达122.05亿,这三个数据也打破世界纪录。

恒大接连打破并不断刷新世界纪录,让人觉得恒大应改名叫“更大”才最为合适,但是这种彪悍不计风险的扩张模式,不知道恒大除了“大”之外,还有没有其他价值。

恒大地产连创多个世界纪录

↑↑↑ 12月2日,恒大地产发布公告以总额135亿元的总价,收购新世界位于海南海口、武汉湖北、广东惠州3大城市的4个超大型项目,如此大手笔的收购,创下中国房地产收购史上最高纪录。

↑↑↑ 12月29日,恒大地产连续发布数条公告,宣布分别以20亿元和53亿元的价格收购新世界所持有的成都河畔项目以及贵阳项目的权益。此外,分别以20亿元、35亿元、76亿元的价格收购周大福持有的青岛项目、上海青浦的两块土地以及北京丽来花园项目的权益。

根据公告,五大项目总建筑面积851万平米,总收购金额204亿元人民币,再次刷新中国房地产收购的最高历史记录。

↑↑↑ 据恒大对外释放的信息显示海花岛开盘一天内吸引10万人到场认筹,开盘当天销售面积136万平方米,单日销售金额高达122.05亿……这一连串亮眼的数字,让恒大一天收获了三个世界之最。

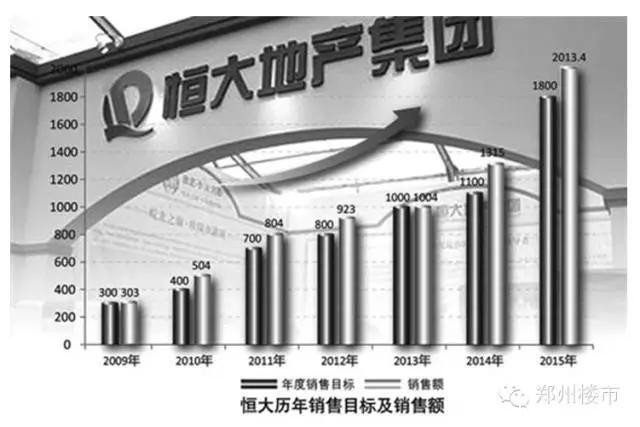

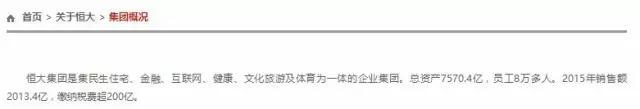

↑↑↑伴随着企业的急剧扩张,恒大地产自2009年在港上市之后,销售额从最初的303亿元猛增到2015年的2013亿元,更是杀入房企销售排行榜前三强。恒大疯狂扩张的背后则是奇高不下的负债和愈发吃紧的现金流。

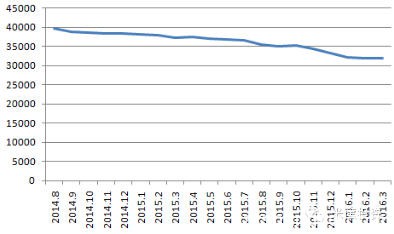

恒大一味的多元化布局,在外人看来是极舍得砸钱,但恒大一直又很缺钱。所以这种疯狂的扩张模式不论是机构还是个人都是敬而远之,任由恒大自娱自乐,就是不买账。导致恒大地产股价一直在3.5港元附近徘徊。也就是最近的多番收购,以及许家印不断大举回购市净率低的自家股票,刺激恒大地产股价上涨。

权威机构纷纷降低恒大地产评级

恒大地产斥巨资收购多个项目,而各大权威评级机构纷纷以下调恒大地产评级予以响应,投行普遍认为此举会使资金面本来就吃紧的恒大面临更大的现金流压力。

花旗降恒大地产评级

图片摘自阿斯达克财经网↓↓↓

国际权威机构花旗投行认为恒大集团的轮番收购是建立在增加杠杆及借贷的基础之上,以后一旦遇到项目销售不畅,极易造成资金面紧张;同时花旗还认为恒大集团经营策略及长期发展不够明朗;恒大的部分收购并不符合公司策略;恒大发行15亿美元年息9%的永续债券,利息率过高,所以恒大是在用过高的借贷成本支撑其扩张策略。

中金维持恒大地产沽售评级

图片摘自阿斯达克财经网↓↓↓

相对于花旗的中性评级,中金对恒大地产的评级则更为悲观,认为恒大地产早已不具备投资价值,言外之意就是恒大除了大,实在找不到其他可投资的亮点。

恒大的债务问题广受投行诟病,中金同样认为恒大地产进取扩张增加现金流压力,仍然维持对恒大的沽售评级,即警告投资者低价卖出之意。

中金还指出恒大向新世界、周大福收购的物业项目,较该行对相关资产价值估值有12%的溢价。而恒大却对外鼓吹自己占了天大的便宜,项目位置好、作价低。自古买家没有卖家能,到底值不值,时间自会证明一切。

如果说花旗和中金的评价不够客观,那么包括高盛、国泰君安国际等多家投行一致认为恒大债务规模偏大。一家两家是故意抹黑,如果四家甚至更多都在这样说不得不让人认为事实本就是如此。

国泰君安国际:恒大地产极大的债务规模 多元化有不确定性

国泰君安国际对恒大地产的利润预测,本图摘自观点地产网《国泰君安国际-恒大地产:极大的债务规模》多元化有不确定性一文。

国泰君安依然认为恒大从多元化发展开启的那一刻,债务如雪球一般越滚越大。

高盛极不看好恒大 一直维持“沽售”评级

和中金一样的是,高盛从一开始就没有看好恒大,同样是因为债务问题,资产质素将恶化,资本比率即使在配股后,仍从2014年底7.4%降至2015年6月份7.1%。

恒大疯狂的并购,并没有引来投资机构的一致看好,反而愈加不被看好。

恒大地产面临的是巨大的偿债压力

如此大规模、急速的扩张,放眼全中国,尚属首例。如果企业现金流充裕,收购就成了锦上添花,就好比一个美女抹粉描眉之后更加精致美观,但是如果企业债务本就沉重,收购无疑会使资金面雪上加霜。恒大又属于哪一种呢?

截至2015年6月份,恒大地产总负债4818亿元,总资产5398亿元,资产负债率89.23%,总借款额为1852.9亿元,表明可以进一步举债的空间已不大。

其中1年以内的短期借款约1008.2亿元,1-2年的借款456.4亿元,2-5年的借款则为379.3亿元。数据显示,截止2014年年底,恒大地产过去三年债务猛增三倍,至250亿美元。

不论是长期或者是短期来看,恒大地产还债压力都不是一般的大。单计11月至12月恒大地产作出的收购,中金预计恒大于2016年及2017年将分别支付150亿及100亿人民币的代价。

看过恒大令人烧心的债务结构,更深刻理解了许家印在企业经营方面的疯狂,没有最大,只有更大。

恒大地产疯狂举债

为应付激进的扩张行为,恒大地产不惜大肆举债。据不完全统计,2015年2月份,恒大地产发行10亿美元为期五年的优先票据;6月份,恒大地产再度发债200亿元人民币,创下不仅是房企、也是民企的境内发债的单笔最大规模纪录;10月份,恒大地产又一次利用资本工具完成200亿元人民币私募债券的发行,并创下国内私募债发行的最大规模历史纪录;仅仅时隔两个月,12月份,恒大再次发行15亿美元永久可换股证券。

伴随着债务规模的急剧扩大,恒大地产的偿债压力也愈来愈大,与之相对应的是还款信誉在不断降低,再加上各权威机构对恒大地产评级的一路下调,使得恒大的融资成本一路走高。债券利率由最低5.3%已上升到最高12%。

和恒大地产同在10月份发行债券的上市房企华夏幸福发行的利率为5.69%,金地集团的利率询价区间为3.50%至4.50%。万科9月底发行的50亿元债券票面利率仅为3.50%。上述几家上市房企的融资利率都没有恒大地产的融资成本高。据恒大地产2015年中报显示,其截至6月底的平均融资成本为9.94%,2014年年度为9.74%。

高歌猛进的恒大地产像极了当年挥舞着“全国战略”旗帜的顺驰中国。各种收购纷至沓来、绷到极限的资金链、各路投资机构下调企业信誉评级、融资成本不断走高……当顺驰的快速规模扩张无法承受其财力之重时,“顺驰帝国”轰然倒塌。

(完)

———————分割线

未经许可,禁止转载,经许可后转载注明:

转自微信公众平台【郑州楼市】【ID:zzloushi】

—分隔线—

总编微信(88371392) 长年为大家服务,欢迎投稿:[email protected]

郑州楼市:【订阅号】zzloushi 【网址】www.zzls.com 【勾搭微信】88371392

未经允许不得转载:郑州商业观察 » 连创多个世界纪录的恒大地产,为什么不被花旗/中金看好?

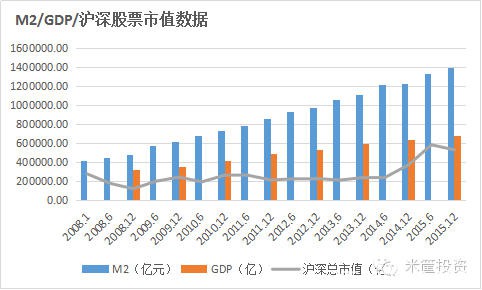

股市是货币的蓄水池 房地产却是货币的印钞机

股市是货币的蓄水池 房地产却是货币的印钞机 分析六个在售精装项目,看郑州的装修房值不值得买?

分析六个在售精装项目,看郑州的装修房值不值得买? 10000的万科紫台和8500的万科城相比,装修上有无升级?

10000的万科紫台和8500的万科城相比,装修上有无升级? 人小,事小,道理不小 | 我在海南小启示

人小,事小,道理不小 | 我在海南小启示 闪瞎亿万中国人民眼睛的海花岛和森林城市全方位PK

闪瞎亿万中国人民眼睛的海花岛和森林城市全方位PK 为什么不敢让人民币贬值?企业与国家该如何应对?

为什么不敢让人民币贬值?企业与国家该如何应对? 风雨百脑汇:郑州科技市场没有寒冬,只有末路、消亡、转型

风雨百脑汇:郑州科技市场没有寒冬,只有末路、消亡、转型 米宅问答 | 政府政策倾斜在哪个区域?三亚夏天热死人?

米宅问答 | 政府政策倾斜在哪个区域?三亚夏天热死人?