前言:

房子是打开铁石心肠的丈母娘久闭心扉的那把钥匙?当然是!但不仅仅是。

除了原始/基本的居住功能外,在经济社会的今天,房子还有一个非常重要的功能——金融功能,并且这种功能在大城市(城市越大越好)特别明显。如何通过一套房,在急需资金时获取一笔数额可观,且成本较为低廉的贷款,是生活在商品经济社会里的我们每一个人需要未雨绸缪的一件事。

本文试图从开始的按揭买房,到最终的按揭款结清,罗列期间过程中可运用到的银行融资,希望能给你在日常理财及现金流管理中有所启发和帮助。

一买房时,首付对应的是金融的杠杆功能

按照郑州目前房产均价10000元/平来说(当然,更多的刚需房价在每平9000左右),若买100平三室两厅的房子,加上契税/维修基金等费用,首套房首付款大致在30万左右。所以,少抱怨多想法勤努力,先凑够30万是正事。

不知道你有没有从金融的角度考虑过,首付运用的实际上是金融的杠杆功能:用较少的钱/一定量的钱去撬动更多的钱或资产。如果你撬动的那个资产,有着泡沫的潜质或正在吹泡泡的过程中,祝贺你——你会以杠杆的倍数获取资产收益!

这种例子我们之前讲过,这次就再啰嗦一次。

假如你是做生意的,10万钱进了一批货,再以12万卖出,你赚了2万,收益率是20%(【12万-10万】/10万)。因种种原因(你的信誉/合作长短/产品畅销度等),生产厂家说你只需支付20%的货款即可提货,此时你进10万的货只需支付2万元,再以12万卖出,归还厂家的8万,你同样净赚2万,而你一共才投入2万,此时你的收益率是100%(【12万-2万-8万】/2万)。这就是个杠杆,借别人的钱去投资/做生意,只要收益大于融资的成本就有得赚。

2010年10月1日前的数年,郑州的房子首付比例是20%,它的杠杆比例是1:5,即用1元去撬动5元的资产,100万的房子你需要首付20万,可房子要涨价是按照100万的资产去涨的,是的,是的,你只掏了20万。2012年郑州房价每平大致在6000多,而今拿到二手市场卖,每平8000多没有多大问题,收益大致是30%左右。如果当时你花20万买了总价100万的房子,这三年收益在30万左右(100万*33%),相比你当时投入的20万本金是翻倍的哦,知道,知道,当然要减去这三年来你的月供,但房价的涨幅远高于你贷款的利息。

这就是杠杆的魅力:让你收益的基数变大,收益的绝对值翻倍。20%的首付杠杆是1:5;30%的首付杠杆是1:3.3;40%的首付杠杆是1:2.5;50%的首付杠杆是1:2。

最后必须强调一点:运用杠杆,必须要把借来的钱投入到有泡沫潜质或正在吹泡泡的资产中,且这种泡沫的速度要大于为此支付的利息等成本。但泡沫处于何种阶段(起步期/膨胀期/即将破灭期),什么时候破灭,我就不知道了。当然,几乎也没人知道。

好,房子买完了,首先恭喜你。其次,要知道:你和房子从此要踏上了一程金融旅行。

二月供时,贷款围绕既有的这套房和月供额

月供了一年多,终于交房了。确实坑爹:楼还在那建着没入住呢,可已经月月还款了,交了房可能你还要拉白布条去维权。有什么办法呢?这是目前不得已的现实。

交了房后,就得装修。此时,跟银行发生第二次借贷的关系产生了——装修贷,很多银行都有这种业务。你拿着买房/交房的资料,还有装修合同等去申请贷款。你还要知道,装修贷不只针对新房,旧房子也可以,所以很多急需资金的生意人靠此融资。要记住:钱是打到装修公司的账户上!因此,一定要找信得过的装修公司和中介机构。

按揭款还了半年以上(是得,或许你还没入住呢),当然越长越好了,你又急需钱,此时可以月供为基数申请贷款。但业内做得最好的应该是平安银行的平安易贷,它以月供额的45倍—60倍向你发放贷款,如果你月供3000元,理论上可以贷出18万。跟装修贷一样,这都属于消费信用贷,需要等额本息还款。

按揭款还了一年以上,满足了一些银行的提前还款条件,如果你是2013年至2015年春节前这段时间买的房,或许你的贷款利率是在基准利率基础上上浮5%-30%的,如果你贷30年的话,上浮部分确实是一笔额外开支。如果你住房公积金又连续缴纳了半年以上,是不是就想着如何置换成低利息的贷款?理论上可行的方式是做一笔二手房交易。买方是首套房,如果有公积金更好(又近乎打了7折),这期间或许会牵扯到假离婚又复婚,资产分割等,但做之前你也得算好账——投入(解押资金筹措/中介服务费/税费等)产出(少支付的利息)比。所以,找一家可靠的中介真的很重要。

当然,也有做按揭房的二次抵押再贷款的,银行能做的不多,也就是这几年的民间借贷这样做过(现在又不让二次抵押了,很有可能以后又放开并且银行也可做)。它的原理是随着房价上涨,资产增值,如一套房子现在值100万,可你欠银行30万的按揭款,其中的70万残值即为二次抵押贷款的基础,打个五折也能贷出35万。如果你是03/04年或08/09年买的房子,这种残值就更大,更为可行的方式是你把按揭款全部还清,解押后再以全款房的名义去银行贷款。

三结清后,一个能有效带来现金流的资产

月供还了数年甚至十余年,或者期间你发笔小财,还完/结清了银行欠款,此时你的名下可就拥有了一个能有效带来现金流的重资产。如果你年龄不超过60岁/65岁,那通过这套房的抵押贷款就会更加容易。

循环贷。它的期限是3—5年,你把房子抵押给银行,它给你一个资金使用总额度,你找一个POS机把钱刷出来就可使用了,每月支付利息。每到一整年时,你再筹措到总的贷款额度的资金还到借款卡上,过一下流水账,第二天又可把钱刷出来使用,如此循环3—5年。前两年担保公司火的时候,很多人用这种方法理财,依靠民间借贷和银行借贷的息差,每年能获得10%左右的收益,美其名曰“以房理财”,当然有赚的,也有掉进去的。

最长十年的等额本息贷款。你把房子抵押给银行,获取一笔贷款,之后按照等额本息每月还款,跟按揭买房还月供一样,最长十年。这个十年是受房子的年龄和你的年龄影响的。因为银行规定一般房龄不超过20年,自然借款人最大不超过60岁/65岁,所以要贷十年的等额本息贷款,你的房子应该在1995年之后并且你今年不能超过50岁/55岁。如果你房龄满足,可你年龄离最大贷款年龄只剩7年,那你就只能贷7年的贷款;如果你年龄满足,可房子已有25年,那你就只能贷5年的贷款。

倒按揭。这种贷款虽已推出些年头,可因种种原因,使用的人并不多,但不能因此断定以后做这种贷款的人同样不多。它主要针对的是有全款房的老年人,是补充养老金的一种方式。老年人把全款房抵押给银行,月月从银行领钱用于养老,理论上直到他/她上天堂见上帝的那一刻止,之后银行拍卖老年人的房产,扣完这些年的出借本金和利息后,剩余的钱给老年人的法定/指定继承人。如果老年人很能活,真成了“老不死的”,银行当然也有一套风控方法:设定总的贷款期限(如10年/20年),到期时筹钱归还贷款本息或处置房产归还本息。

因银行的贷款条件经常更换,且不同的银行同一类型的贷款条件也不尽相同,所以讲述的比较笼统,反正你知道一点:通过一套房子大致有这些融资方式。你可以找家比较靠谱的中介机构,或者可以经常留意银行的贷款产品。

其他注意事项:

通过房子获取较低成本的银行贷款,你还要注意以下几点,并且这几点任何时候任何银行都是一样的。

房子价值

这个好理解,房子越值钱当然就可以从银行贷的款越多了。北京一套50平的房子就值200万左右,可郑州一套50平的房子或许就50万左右,如果某个小县城或某个镇上的50平的房子或许也就10万上下,其贷款额度自然不同,并且其今后的增值潜质也天壤之别。这也给我们启示,要买房投资必须在大城市,只有大城市才有房地产,县城、镇上的房子更多的是居住功能,几乎没有太大投资价值。

信用记录

保持良好的信用记录,保持良好的信用记录,保持良好的信用记录,重要的事情说三遍。目前的信用记录主要是你跟银行打交道后在央行留下的 ,民间的信用记录正在由芝麻信用、腾讯信用、拉卡拉信用等八家征信公司完善中。跟银行打交道的记录有按揭买房/买车,更多的是信用卡使用,一定要保持按时还款,哪怕还最低还款额也成,先把信用记录保护好。不久将来,银行会根据个人信用记录决定贷款额度和利息,所以更要尽可能的银行贷款和使用信用卡,记录越多银行越好评估你啊。

银行流水

银行流水也是银行放贷必看的一个信息。银行凭此看你是否有足够的现金流还款,如贷款买房时,银行一般要求月均现金流入是月供的数倍以上,因为银行也知道大家贷款买房的收入证明大多不真实,而现金流较难造假。这也提醒大家,平时尽可能的把钱往一个卡上转,并用一张卡来进行支付,让现金流记录看起来更有经济实力,能反映出一个人较强的资金调配能力。

后记:

房子除了居住及金融功能外,它还牵涉到你孩子的就学及上什么样的学校(学区房);可以增加你的个人信用,让别人更能相信你的经济实力;当然因为有月供也会逼迫你更加努力同时也会让你成为房奴,我们生活在这样一个有些身不由己的年代。我们也不得不面对有中国特色的社会主义国情下的残酷现实:在祖国,960万平方公里的土地上,如果你没有一套房,在别人眼中,你永远都是一个像浮萍一样居无定所、心无所属的外地人。

(完)

———————分割线

未经许可,禁止转载,经许可后转载请在开始处按以下格式注明:

转自微信公众平台【郑州楼市】【微信账号:zzloushi】

总编微信(88371392) 长年为大家服务,欢迎投稿:[email protected]

关注本公众微信号(搜索 zzloushi 或 郑州楼市)获取更多信息

未经允许不得转载:郑州商业观察 » 一套房子的金融旅程:从按揭买房到结清,盘点相关的银行融资

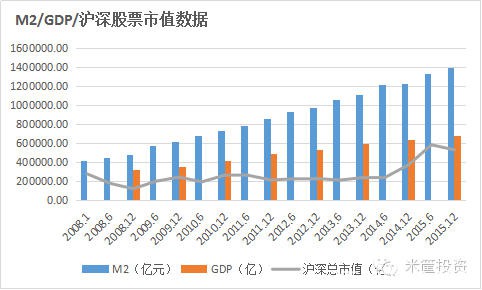

股市是货币的蓄水池 房地产却是货币的印钞机

股市是货币的蓄水池 房地产却是货币的印钞机 分析六个在售精装项目,看郑州的装修房值不值得买?

分析六个在售精装项目,看郑州的装修房值不值得买? 10000的万科紫台和8500的万科城相比,装修上有无升级?

10000的万科紫台和8500的万科城相比,装修上有无升级? 人小,事小,道理不小 | 我在海南小启示

人小,事小,道理不小 | 我在海南小启示 闪瞎亿万中国人民眼睛的海花岛和森林城市全方位PK

闪瞎亿万中国人民眼睛的海花岛和森林城市全方位PK 为什么不敢让人民币贬值?企业与国家该如何应对?

为什么不敢让人民币贬值?企业与国家该如何应对? 风雨百脑汇:郑州科技市场没有寒冬,只有末路、消亡、转型

风雨百脑汇:郑州科技市场没有寒冬,只有末路、消亡、转型 米宅问答 | 政府政策倾斜在哪个区域?三亚夏天热死人?

米宅问答 | 政府政策倾斜在哪个区域?三亚夏天热死人?